عرضه اولیه تپسی در فرابورس | نحوه عرضه اولیه تپسی مشخص شد

به گزارش نبض بورس، زمزمه عرضه اولیه استارت آپ هایی، چون تپسی، دیجی کالا، کافه بازار، شیپور، فیلمیو و ... حدود دو سالی است که در بازار سرمایه مطرح میباشد. زمانی که فرهاد دژپسند سکان هدایت وزارت اقتصاد را بر عهده داشت این وعده را داد که به زودی استارت آپها هم وارد بازار سرمایه خواهند شد.

تا اینکه با توجه به سپری شدن فرآیندهای لازم، نماد تپسی به عنوان نخستین شرکت استارتاپی در بازار دوم فرابورس درج شد تا نخستین گام عملی برای ورود شرکتهای استارتاپی به بازار سرمایه برداشته شود.

تپسی از بهمن ۹۸ وارد فرآیند پذیرش شد و استعلام رویه حسابرسی از کمیته فنی سازمان حسابرسی، تغییر حسابرس، انجام حسابرسی ویژه صورت گرفت و بعد از برگزاری ۳ جلسه کامل، انتهای مهرماه ۹۹ پذیرش مشروط تپسی انجام شد. با رفع شروط پذیرش مشروط در تاریخ ۲۹ دی ۱۳۹۹، پذیرش قطعی در بازار دوم فرابورس انجام شد.

درج نماد تپسی

به گزارش نبض بورس و مطابق اطلاعیه فرابورس ایران شرکت پیشگامان فن آوری و دانش آرامیس پس از احراز کلیه شرایط پذیرش از ۷ آذر ۱۴۰۰ در فهرست نرخهای فرابورس ایران به عنوان دویست و هفتادمین نماد معاملاتی و یکصد و شصت و چهارمین شرکت در بازار دوم فرابورس ایران درج گردید. نماد این شرکت تپسی و در گروه رایانه و فعالیتهای وابسته آن قرار گرفت.

جزییات نشست خبری تپسی

امروز ۱۷ خردادماه ۱۴۰۱ نشست خبری شرکت پیشگامان فناوری و دانش آرامیس یا همان تپسی برگزار شد. بر اساس اعلام مسئولان فرابورس قرار است این استارتاپ به زودی عرضه اولیه شود.

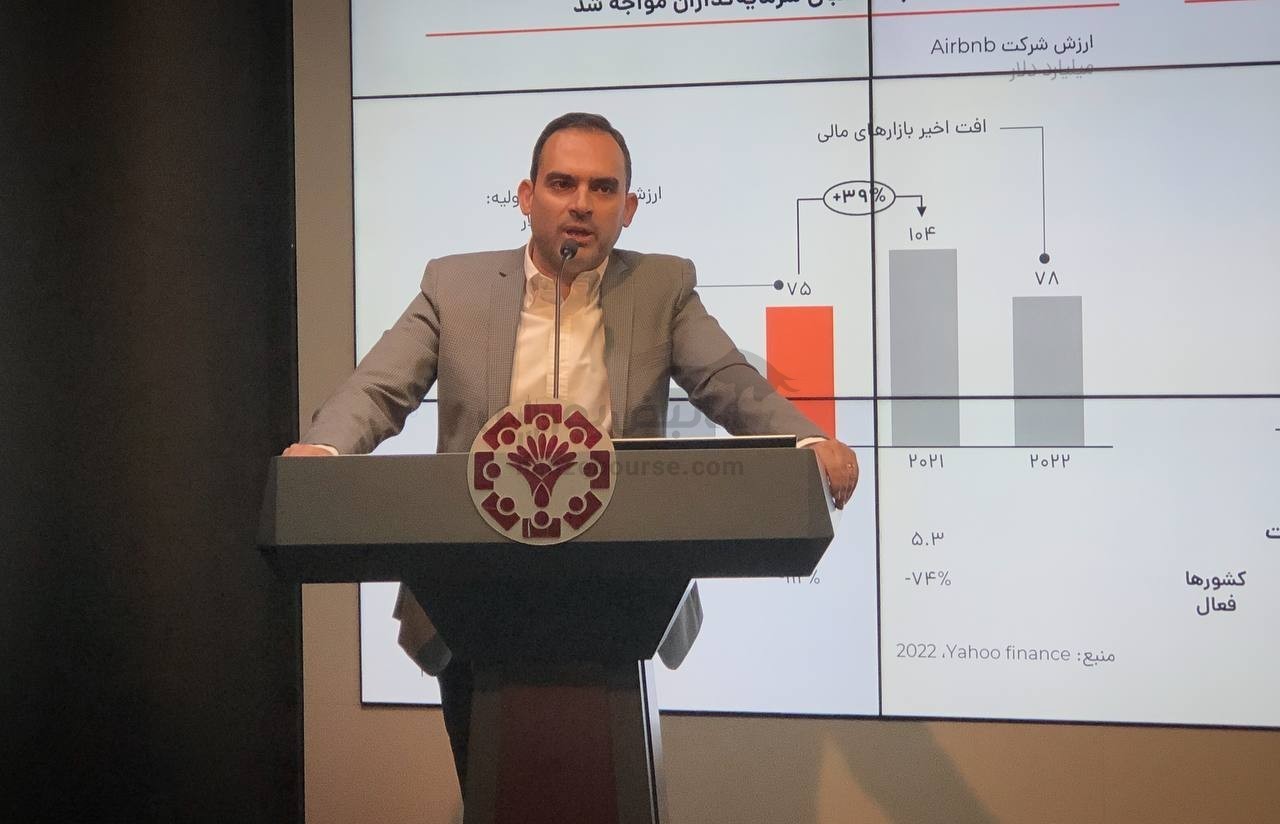

میلاد منشی پور مدیر عامل تپسی در اولین نشست خبری ویژه شرکت پیشگامان فناوری و دانش آرامیس به عنوان نخستین استارتاپی که در بازار سرمایه در آستانه عرضه اولیه قرار گرفته است، گفت: این معارفه، مراسمی برای معرفی یک صنعت جدید در بازار سرمایه است.

افزایش سرمایه پس از عرضه اولیه

منشی پور هدف تپسی از عرضه در بازار سرمایه را توسعه کسب و کار اعلام و بیان کرد:تمام منابع حاصل ا عرضه اولیه جهت توسعه و رشد آنی به شرکت تزریق میشود وی افزود: عرضه اولیه به روش سلب حق تقدم است و افزایش سرمایهای جهت همین توسعه بلافاصله انجام میشود.

رشد ۱۰۰ درصدی درآمد تپسی

عضو هیات مدیره و بنیانگذار تپسی بیان کرد: با شروع واکسیناسیون کرونا ممنتوم خوبی گرفتیم و به سرعت رشد در حال رشد هستیم و درهمین راستا بهار ۱۴۰۱ در مقایسه با سال گذشته حدود ۱۰۰ درصد رشد درآمدی داشتهایم.

فروش ۶۸۰ میلیاردتومانی در سال ۱۴۰۱ او در خصوص پیشبینی فرش امسال شرکت گفت: سال گذشته ۲۶۶ میلیاردتومان فروش داشتیم و امسال پیشبینی میکنیم ۶۸۰ میلیارد فروش داشته باشیم. وی در تشریح این افزایش درآمد گفت: ۲۸ درصد تورم سالانه خواهیم داشت و ۷۲ درصد از رشد ما برنامه توسعهای شامل توسعه جغرافیایی، افزایش عمق بازار و کاهش کرونا است. عضو هیات مدیره و بنیانگذار تپسی در تشریح برنامه میان مدت شرکت گفت: در حال حاضر بر روی سوپراپ کار میکنیم و این مورد درگاهی خواهد بود که مارا توانمند میکند.

ارزش گذاری تپسی

احسان مرادی مدیرعامل شرکت تامین سرمایه کاردان به عنوان ارزشگذار، مشاور پذیرش و متعهد خرید نیز در این نشست خبری، اظهار کرد: ارزش سهام تپسی بر اساس جمعبندی کاردان و کارشناس رسمی دادگستری با رویکرد مبتنی بر ارزش خالص داراییها به مارکت ۱۶ هزار و ۴۲۷ میلیارد ریال و ارزش هر سهم به ۱۴۰۳۴ ریال رسید.

حاشیه سود تپسی در سالهای آینده

وی با اشاره به ۴ دوره افزایش سرمایه شرکت گفت: در آخرین افزایش سرمایه، سرمایه شرکت به ۱۷۰۰ میلیارد ریال رسیده است. شانه وند ادامه داد: در سال ۹۶ حاشیه سود تپسی منفی ۶ درصد بوده و در سال ۹۸ شرکت به نقطه سربه سر مالی رسیده است. در ۶ ماهه ۱۴۰۰ حاشیه سود ۱.۳ درصد و اکنون به ۷ درصد افزایش داشته است. وی جمع داراییهای شرکت را ۲۷۸۰ میلیارد ریال اعلام کرد.

تپسی معاف از مالیات

کارشناس ارزشگذاری تپسی، در خصوص مفروضات ارزش گذاری و پیشبینی جریانات نقدی، در آمد اصلی شرکت را مربوط به کمیسیون دانست و گفت: در این خصوص قیمت سفر، تعداد سفر و نرخ کمیسیون پایه اصلی است که در حال حاضر نرخ کمیسیون ۱۵ درصد و با لحاظ مالیات به ۱۳.۶ درصد میرسد، اما نکته مهم این است که شرکت پس از این محاسبه معاف از مالیات اعلام شد که همین مهم هم میتواند بر درآمد شرکت بیفزاید.

۵۰۹۴ میلیارد ریال سود در ۱۴۰۴

وی در خصوص پیشبینی سود و زیان ۱۴۰۰ تا ۱۴۰۴ گفت: در سال ۱۴۰۰ سود شرکت ۱۹۳ میلیارد ریال بوده که پیشبینی میشود در ۴۰۴ به ۵۰۹۱ میلیارد ریال برسد.

حاشیه سود ۱۵درصدی

شانهوند حاشیه سود شرکت در سال ۱۴۰۰ را ۱.۷ درصد اعلام و بیان کرد: این رقم در ۱۴۰۱ به ۳درصد و در سال ۴۰۲ به ۹ درصد و در نهایت در سال ۴۰۴ به ۱۵ درصد میرسد.

قیمت تپسی برای عرضه اولیه چقدر است؟

احسان مرادی، مدیرعامل شرکت تامین سرمایه کاردان به عنوان ارزشگذار، مشاور پذیرش و متعهد خرید این عرضه اولیه نیز گفت: ارزش سهام تپسی بر اساس جمعبندی کاردان و کارشناس رسمی دادگستری با رویکرد مبتنی بر ارزش خالص داراییها به مارکت ۱۶ هزار و ۴۲۷ میلیارد ریال و ارزش هر سهم به هزار و ۴۰۳ تومان رسید.

او بیان کرد: بر اساس روش شبیهسازی مونته کارلو ۱۰ هزار نمونه تصادفی را بر اساس کلیه متغیرهایی که روی ارزش، اثرگذار بودند دامنه را محاسبه کردیم. طبق آماری بر اساس ۹۰ درصد احتمال مارکت از ۱۴۰۵ میلیارد تومان تا ۲۲۱۶ میلیارد تومان تخمین زده شد.

نحوه عرضه اولیه تپسی مشخص شد

به گفته منشی پور عرضه اولیه سهام این شرکت به روش سلب حق تقدم خواهد بود، یعنی افزایش سرمایه بلافاصله اتفاق میافتد و یک عرضه چهار پنج درصدی در روزهای آتی انجام و کشف قیمتی انجام میشود و پس از آن عرضه اصلی به روش سلب حق تقدم خواهد بود.